El diccionario inglés Collins declaró recientemente “permacrisis” como la “palabra del 2022”, una nueva inclusión en el diccionario que definió como “un periodo extendido de inestabilidad e inseguridad”.

“Permacrisis” es un gran resumen del momento que parecemos estar viviendo a nivel global. Nos pasamos dos años encerrados por la pandemia y cuando empezamos a salir nos encontramos con un mundo… diferente. Las cadenas globales de suministros sufrían para ponerse al día luego de meses de inactividad, e incluso hasta el día de hoy no terminan de recuperarse del todo.

La nostalgia imperial de Putin nos ha acercado más que nunca a una Tercera Guerra Mundial, desatando una crisis energética a través de Europa y dificultades al suministro global de alimentos que a su vez están teniendo un impacto directo en la inflación de todas las economías.

Todo esto está empujando la economía hacia una recesión global. Los Bancos Centrales del mundo están tomando medidas correctivas, incrementando las tasas de interés en un esfuerzo por controlar la inflación, pero sabiendo que eso inevitablemente contribuye a desacelerar el crecimiento de sus economías. A través de América Latina, todo esto se ve complicado por la turbulencia política presente en toda la región — aunque difícilmente la turbulencia política es una singularidad latinoamericana últimamente.

Considerando todo lo que está pasando, “permacrisis” suena como una buena manera de describir la situación presente.

Este es un contexto donde muchas organizaciones están teniendo que tomar decisiones difíciles sobre su futuro, y sobre cómo alocar sus inversiones en los meses que se vienen.

Estamos entrando en un largo invierno, y la tentación por guarecerse hasta que lleguen mejores climas no solamente es fuerte, sino también razonable: en estos tiempos, nadie será considerado loco si dice que no es el momento de hacer apuestas arriesgadas o inversiones atrevidas.

Este reporte quiere sugerir lo contrario, y realizar una defensa de la locura: sugerir que es precisamente en tiempos difíciles cuando tenemos que seguir invirtiendo, explorando, innovando. América Latina tiene que remontar brechas históricas de creatividad e innovación. Sus organizaciones mantienen aún una deuda enorme en términos de digitalización y transformación. El futuro de América Latina tiene que seguirse construyendo incluso en los momentos más difíciles.

Hay que mirar los números

El Fondo Monetario Internacional compartió recientemente sus proyecciones para el crecimiento de la economía global el próximo año, con la expectativa de que luego de crecer 3.2% en el 2022 la economía global crecería apenas 2.7% el próximo año. Estos números son incluso aún más severos para las economías avanzadas: de 2.4% de crecimiento proyectado para el 2022 enfrentarían una reducción a apenas 1.1% en el 2023. Para América Latina y el Caribe, la reducción en el crecimiento proyectado es de 3.5% en el 2022 a 1.7% en el 2023.

Los números no parecen ser muy auspiciosos, pero tampoco son particularmente autoexplicativos. Dependiendo de a quién se le pregunte, estamos ya en una recesión, entrando a una recesión, o a pocos meses de entrar en una recesión global. Las economías son paradójicas, y son fuertemente influenciadas por las expectativas de los actores económicos: cuando las personas anticipan que habrá inflación, termina habiendo inflación. Cuando anticipan que habrá una recesión, termina habiendo una recesión. Es el resultado de una serie de profecías autocumplidas.

A lo que tenemos que prestar atención es a cómo cambian las conductas de las personas y las organizaciones frente a estas profecías. Una menor expectativa de crecimiento quiere decir que las personas tendrán menos dinero disponible en sus bolsillos para gastar, y en consecuencia que las familias empiezan a ser más selectivas con sus decisiones de consumo: quizás deciden para postergar para más adelante ese viaje, o esa compra importante. Quizás empiezan a guardar pan para mayo ante la posibilidad de perder sus trabajos. El hecho de que todo se vuelve más caro como producto de la inflación empuja aún más a las personas a tener cuidado con cómo invierten sus recursos.

Eso afecta las expectativas de crecimiento de las empresas, que empiezan a prepararse para que las personas gasten menos. Y eso a su vez tiene un impacto en las decisiones de inversión, tanto de las empresas como de los inversionistas. El dinero no ha desaparecido, pero los inversionistas inevitablemente empiezan a pensar que es mejor esperar a ver qué pasa. Nuevos proyectos y nuevos productos se detienen, las contrataciones se empiezan a frenar. Las organizaciones buscan maneras para ahorrar recursos y ser más eficientes como medida preventiva ante un contexto incierto. Los inversionistas con recursos para movilizar se vuelven más selectivos en sus apuestas.

Y aquí estoy, congelándome

Ya en mayo Y Combinator, uno de los programas de aceleración de startups más importantes del mundo, enviaba esto por e-mail a su comunidad de startups:

Lo más seguro es prepararse para lo peor. Si la situación actual es tan mala como las últimas dos crisis, la mejor manera de prepararse es reducir costos y extender tu capital disponible en los próximos treinta días. Tu meta debería ser llegar a vivo por defecto (default alive).

“Vivo por defecto” puede sonar un tanto esotérico pero en la práctica es una forma complicada de decir algo que es harto conocido por la mayoría de negocios: tus ingresos deberían ser mayores que tus gastos. Extraño como suena, esto no es necesariamente la norma en el mundo de las startups, donde los emprendimientos tienen más bien incentivos para quemar capital sin reparos en su camino hacia conquistar mercados gigantescos — el modelo de negocios es algo que se puede resolver en el camino. Cuando el capital de pronto se vuelve más difícil de conseguir, este deja de ser un camino tan provocador.

Por eso hemos empezado a ver en los últimos meses olas interminables de despidos y recortes de personal en startups de todo tamaño. Alimentados por el fácil acceso a capital, las organizaciones crecieron desmesuradamente y resolvieron todos sus problemas incrementando el tamaño de sus equipos. Ahora el mercado está forzando una corrección violenta en el tamaño de las organizaciones.

Otros sectores se han visto afectados de manera aún más dramática. La efervescencia entusiasta de hace apenas unos meses en torno a los criptoactivos, las tecnologías de registro distribuido (como blockchain) y experimentos como los NFTs parecen haberse desinflado a la par que el precio del Bitcoin y del Ethereum. Apenas en marzo en SxSW de lo único que se escuchaba en todos los rincones era sobre tokens y el potencial liberador de la web3 — hoy día, la mayor parte de esa energía ha empezado a mirar en otras direcciones, y con el colapso de FTX, uno de los exchanges de tokens más importantes del mundo, es razonable hacerse preguntas difíciles sobre cuál es el futuro de la criptoeconomía (y quizás por eso no abro mi crypto wallet hace meses para no dimensionar la magnitud de mis propias pérdidas).

¿Esto quiere decir que no hay valor en la web3 o en los criptoactivos? De ninguna manera: la tecnología sigue siendo interesante, pero el cambio en los niveles de actividad sí es un reflejo de que aún no existen los casos de uso claros donde esta tecnología realmente puede hacer una diferencia significativa. La economía crypto se estaba moviendo principalmente por razones especulativas, y no tanto porque se estuviera creando valor real necesariamente.

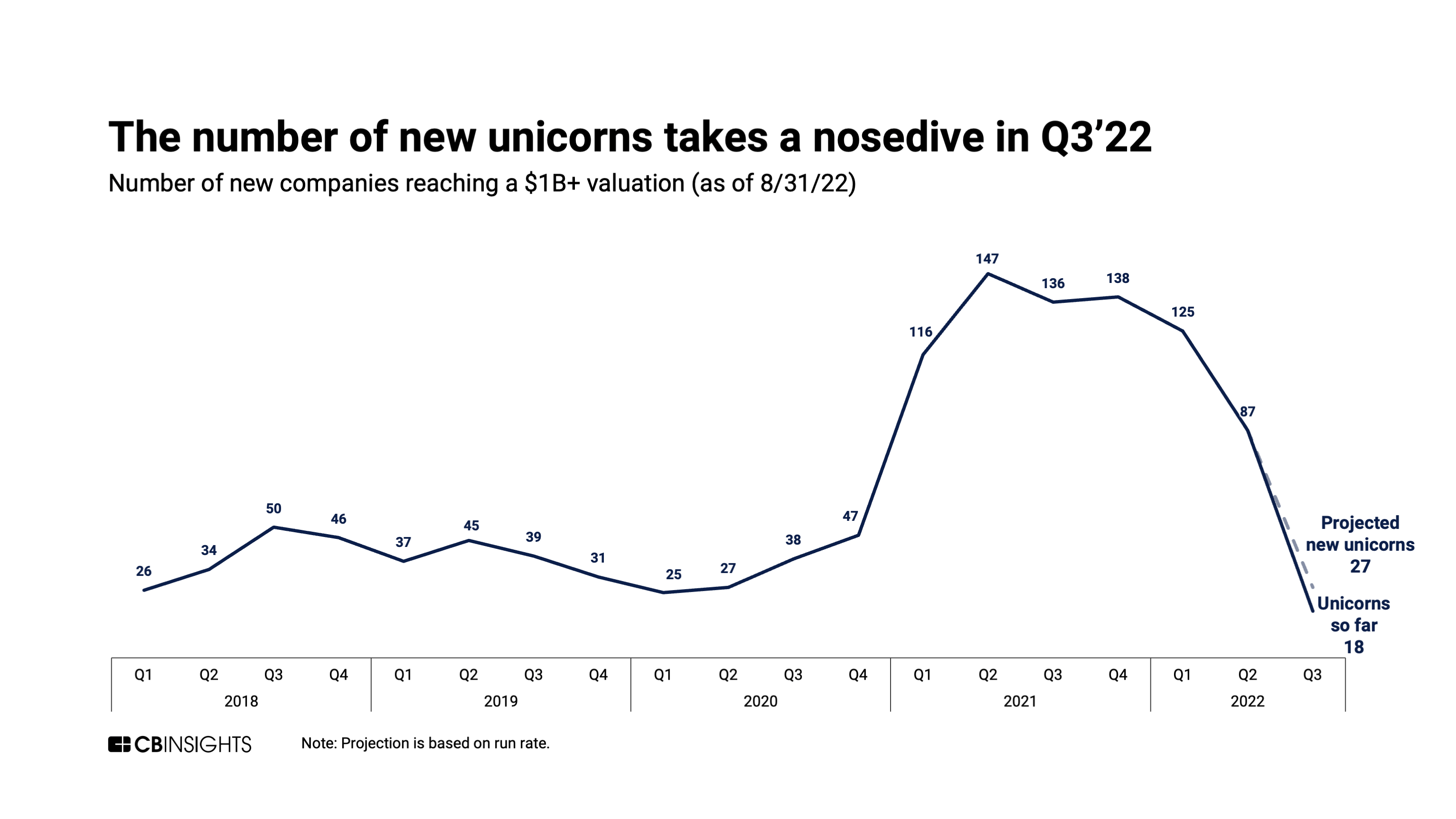

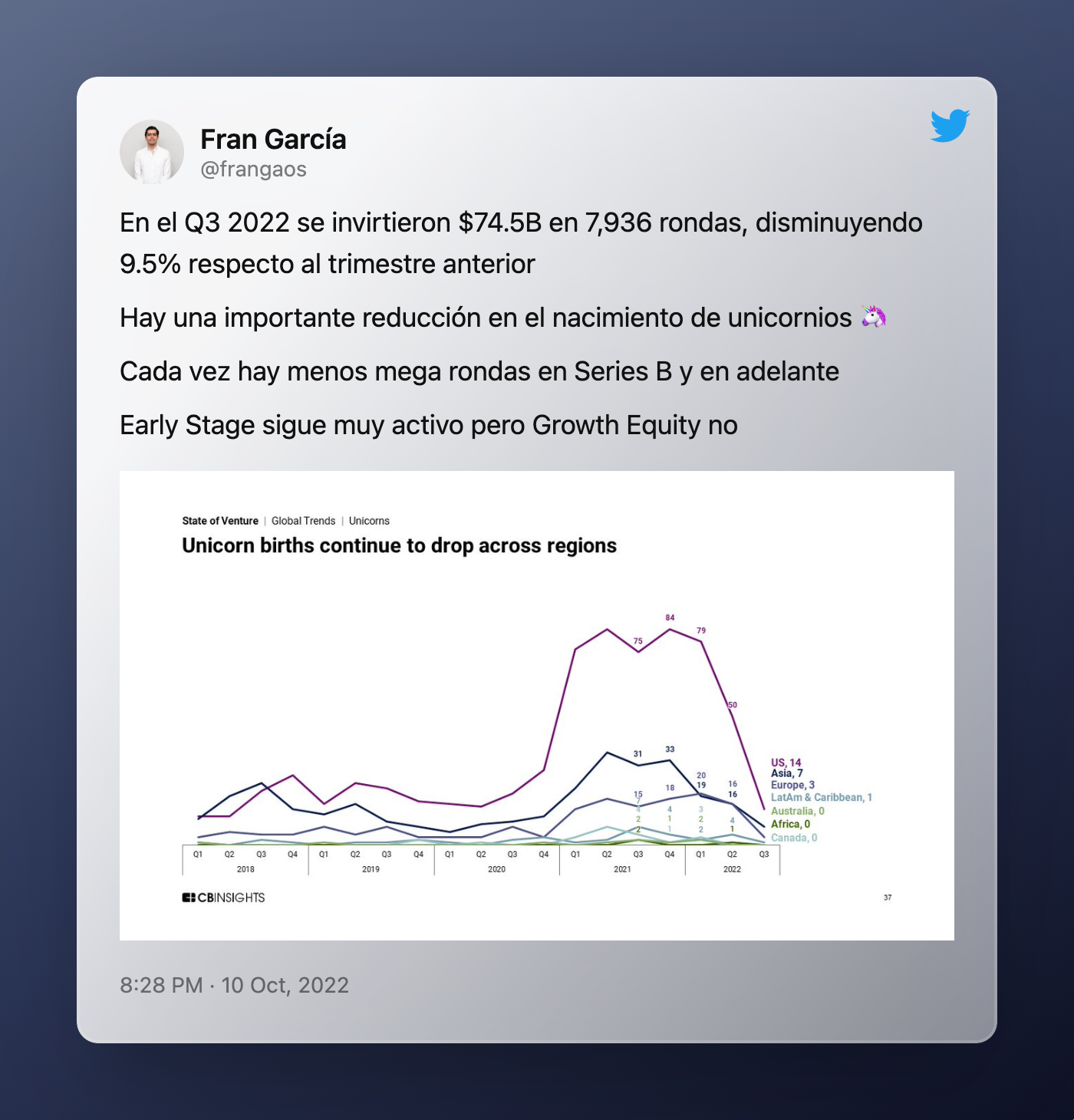

Los unicornios van desapareciendo

Estos reajustes no son completamente negativos, si bien son indudablemente dolorosos. Pero así como están empujando a las organizaciones a racionalizar su tamaño y sus modelos de negocios, también están racionalizando las valorizaciones de muchas empresas. Una consecuencia de todo este cambio en la economía es que la tasa de natalidad de unicornios se está desplomando.

Se le llama “unicornio” a aquellas empresas cuya valorización sobrepasa los $1,000 millones. Esto no es necesariamente debido a su nivel de ingreso o de utilidades, sino un reflejo de su capacidad para traer capital por encima de cierto nivel. En los últimos años, la cantidad de unicornios se ha convertido en una obsesión de los ecosistemas de emprendimiento, y esto es especialmente verdadero en América Latina donde hemos empezado a monitorear continuamente la cantidad de unicornios que aparecen a través de nuestros mercados nacionales. Se suele interpretar que los unicornios tienen un efecto multiplicador: por un lado, que son un indicador de que las startups en un mercado pueden atraer un nivel significativo de inversiones por su gran capacidad de crecimiento; por otro, que son una “escuela” desde la cual surgirán nuevas redes de emprendedores, al estilo de las “mafias” de PayPal, Facebook, o Rappi.

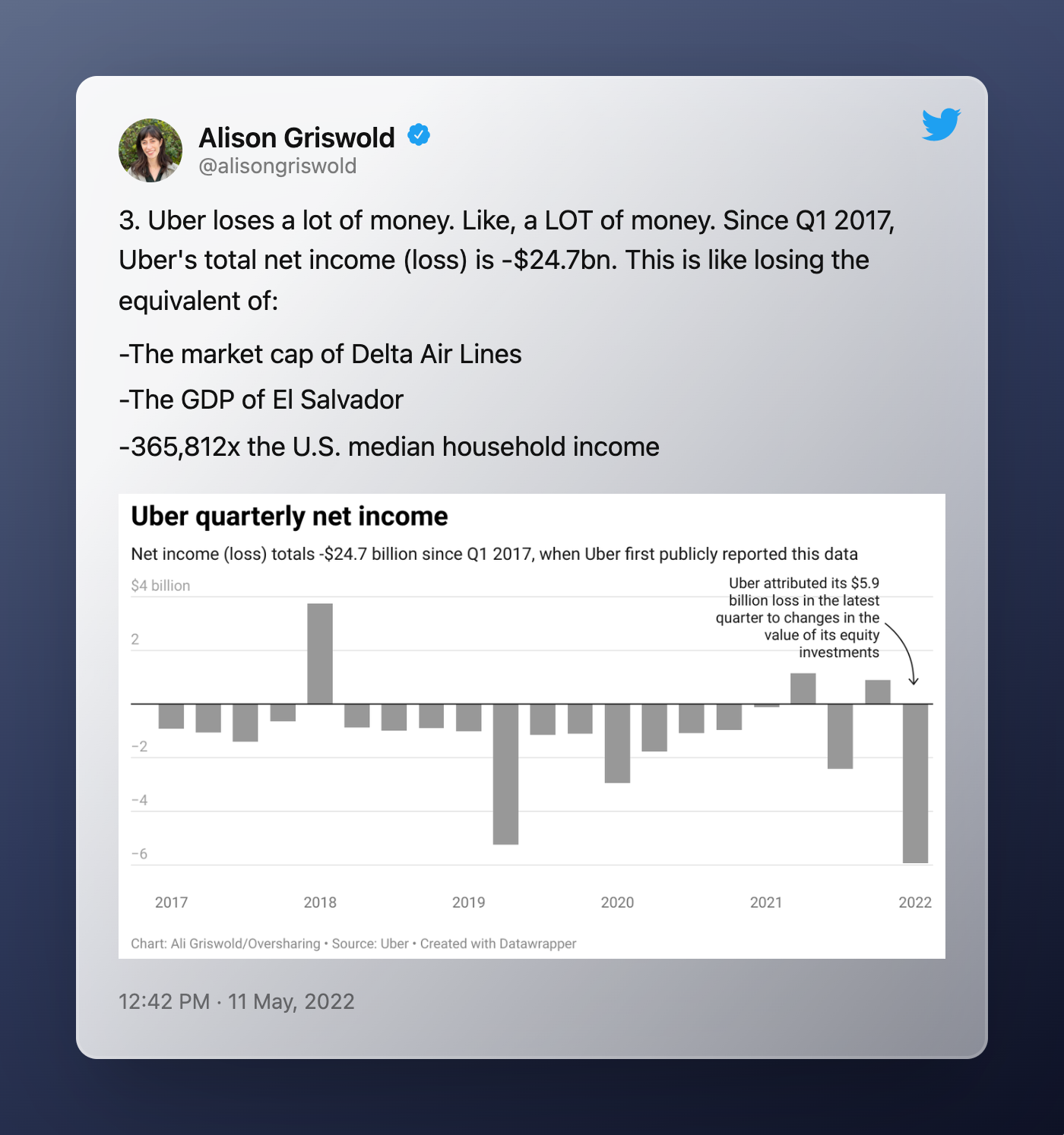

Todo eso está muy bien. Pero en el camino hemos fetichizado a los unicornios. El medio ha terminado convirtiéndose en el fin; la conversación ha pasado a girar enteramente en torno a las valorizaciones. Pero la valorización solo dice algo sobre la capacidad de una empresa para atraer inversiones — no nos dice nada sobre la sostenibilidad de su modelo de negocios. Muchas empresas con valorizaciones gigantescas siguen sin ser rentables luego de muchísimos años de operación (te estoy mirando a ti, Uber). Muchos de estos modelos de negocios no tienen prospectos de volverse rentables a menos que se vuelvan verdad cosas altamente improbables.

Quizás por eso culturalmente se está cuestionando nuestro fetichismo con los unicornios. En los últimos meses hemos visto aparecer series que desmantelan las controversiales historias detrás de viejas promesas del emprendimiento que terminaron muy mal, como es el caso de Elizabeth Holmes y Theranos, Adam Neumann y WeWork, o el caso del propio Travis Kalanick y Uber. Empezamos a ver las señales de que el fetichismo por los unicornios se ha desgastado.

Empezamos a ver también que otras formas de crear negocios son posibles — que los unicornios no son ni los únicos, ni el mejor camino de emprender o de medir la salud de un ecosistema emprendedor. En los últimos años ha empezado a aparecer toda una nueva fauna de metáforas emprendedoras: están por un lado las cebras, empresas que priorizan el construir modelos sostenibles hacia sus usuarios y empleados; o por otro lado los camellos, que optimizan su modelo para la resiliencia y la adaptabilidad. Se puede emprender de diferentes maneras, y en un mercado como el que estamos se vuelve más importante tener una variedad de modelos que podamos tomar como inspiración.

¿Y ahora qué pasará con la innovación?

En tiempos difíciles e inciertos, es completamente razonable volverse cauteloso. Hace demasiado sentido. Los inversionistas se ponen nerviosos y prefieren tomarse su tiempo y calcular sus movidas. Las empresas se ponen conservadoras en sus proyecciones y postergan sus apuestas más arriesgadas hasta que pase la tormenta.

Las crisis se vuelven así profecías autocumplidas: ante la expectativa de tiempos difíciles, la precaución; debido a la precaución, el frenazo y los tiempos difíciles.

Este reporte quiere darse el atrevimiento de ver las cosas de otra manera. De sugerir que en tiempos difíciles, lo que tenemos que hacer es seguir innovando — especialmente en América Latina. Si la pandemia nos reveló algo en los últimos dos años, es que es imprescindible que repensemos y rediseñemos una serie de sistemas económicos, educativos, sanitarios, entre tantos otros. Y que ya no podemos sacarle mucho más kilometraje a seguir importando nuestras innovaciones de economías más avanzadas en el resto del mundo.

América Latina tiene que asumir la responsabilidad de imaginar, diseñar y construir su propio futuro, incluso a través de la “permacrisis” que estamos atravesando. Siempre nos las arreglamos para encontrar excusas para no invertir en nuestro propio futuro; siempre habrá buenos motivos por los cuales “no es el momento correcto”. Pero en algún momento tenemos que romper con ese ciclo si queremos subsanar las brechas de productividad y sobre todo las brechas de creatividad que aún limitan nuestro desarrollo.

Tenemos que seguir innovando incluso a través de la permacrisis, a través del frío del largo invierno — pero tenemos que saber también adaptarnos al contexto y encontrar maneras diferentes de innovar que respondan a las oportunidades y las limitaciones de la realidad presente. No se trata de ponerse apocalíptico ni fatalista, sino todo lo contrario: se trata de enfrentarse a la incertidumbre sobre el futuro y encontrar caminos para seguir explorando. Este no es un ejercicio de futurología ni de intentar predecir qué pasará en los próximos años, sino una manera para ayudarnos a hacer mejores preguntas sobre lo que está pasando y qué tipo de futuro queremos construir desde nuestras organizaciones.

Al final esta, como todas las crisis anteriores que hemos vivido, pasará también. Y entonces tenemos que preguntarnos: cuando todo esto pase, ¿cómo queremos salir del otro lado?